“好文章”的版本间的差异

来自www.baostock.com

Zhanyueping2(讨论 | 贡献) |

|||

| (未显示2个用户的25个中间版本) | |||

| 第1行: | 第1行: | ||

| − | + | ''本专栏里的部分文章由BaoStock爱好者提供。非常感谢BaoStock爱好者的支持和贡献!小编期待各位BaoStock爱好者提供更多的好文章。'' | |

| − | {{: | + | |

| + | {{:过去3年证券公司的年平均收益率}} | ||

| + | {{:基础知识不简单之净资产收益率}} | ||

| + | {{:基础知识不简单之市现率}} | ||

| + | {{:基础知识不简单之市盈率}} | ||

| + | {{:基础知识不简单之市净率}} | ||

| + | {{:大阳线和大阴线}} | ||

| + | {{:日线CCI的计算与展示}} | ||

| + | {{:Python实现RSI指标的超买和超卖信息提示}} | ||

| + | {{:Python实现KDJ的超买和超卖信息提示}} | ||

| + | {{:Python实现MACD金叉和死叉的提示}} | ||

{{:Buffett's Alpha巴菲特的阿尔法}} | {{:Buffett's Alpha巴菲特的阿尔法}} | ||

2020年3月15日 (日) 05:47的最新版本

本专栏里的部分文章由BaoStock爱好者提供。非常感谢BaoStock爱好者的支持和贡献!小编期待各位BaoStock爱好者提供更多的好文章。

目录

- 1 过去3年证券公司的年平均收益率(2018-11-12)

- 2 基础知识不简单之净资产收益率(2018-11-11)

- 3 基础知识不简单之市现率(2018-11-11)

- 4 基础知识不简单之市盈率(2018-11-02)

- 5 基础知识不简单之市净率(2018-11-01)

- 6 大阳线和大阴线(2018-10-31)

- 7 日线CCI的计算与展示(2018-10-30)

- 8 Python实现RSI指标的超买和超卖信息提示(2018-10-29)

- 9 Python实现KDJ的超买和超卖信息提示(2018-10-26)

- 10 Python实现MACD金叉和死叉的提示(2018-10-25)

- 11 Buffett's Alpha巴菲特的阿尔法(2018-01-10)

过去3年证券公司的年平均收益率(2018-11-12)

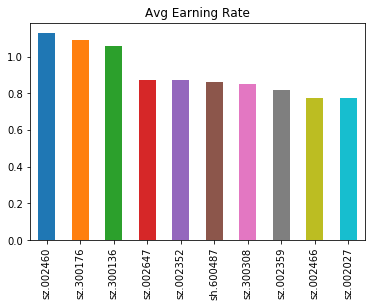

如何计算公司的年平均收益率呢?常用的是如下2种算法。一种属于基本面分析,就是通过财务报表里的净利润等其他指标计算公司账面上的年平均收益率。另一种,就是通过上市公司股价的期望来反映散户投资该证券将获取的年平均收益率。《过去3年证券公司的年平均收益率.pdf》详实地讲述了作者通过python调用BaoStock接口获取全市场的证券数据从而计算出2015-2017年全部证券的年平均收益率,经过排名得出如下结论:排名前十的证券几乎全部来自深交所,除了亨通光电(600487.SH)。下图也具体展示了排名前10证券的年平均收益率。

基础知识不简单之净资产收益率(2018-11-11)

ROE,即Rate of Return on Common Stockholders' Equity,中文名称为:净资产收益率,又称股东权益报酬率、净值报酬率、权益报酬率、权益利润率、净资产利润率,是衡量上市公司盈利能力的重要指标。在《巴菲特致股东的信》中,巴菲特表达了一个想法:衡量一个公司是否优秀,如果只用一个财务指标,那就是净资产收益率(ROE)。如果一个公司长期的ROE保持15%以上,基本上可以算作一个好公司。《基础知识不简单之净资产收益率.pdf》着重讲述了如何通过python调用BaoStock接口读取全市场证券的ROE数据,并且筛选出ROE在15%-25%之间的证券作为长期持有的证券,最后导出成CSV格式表格。

基础知识不简单之市现率(2018-11-11)

之前的文章讲解了市盈率,市净率,有没有发现刚好对应了公司三大报表之利润表,资产负债表。那现金流表有没有对应的量化指标呢?当然有啦,这个指标就是市现率。市现率(PCF),指的是股票价格与每股现金流量的比率,即:每股股价 / 每股现金流量。《基础知识不简单之市现率.pdf》这篇文章详细地讲述了市现率的定义,应用,以及通过python调用BaoStock接口获取市现率的数据。

基础知识不简单之市盈率(2018-11-02)

市盈率(Price earnings ratio,即P/E ratio)也称“本益比”、“股价收益比率”或“市价盈利比率(简称市盈率)”。通俗地说,市盈率代表你以当前该证券的价格购买该证券后,那么以当前证券的每股盈余计算,购买成本返回的年数。《基础知识不简单之市盈率.pdf》这篇文章详细地讲述了市盈率的定义,应用,以及它和滚动市盈率的差别。

基础知识不简单之市净率(2018-11-01)

证券里很多的基础概念都非常有用,如市净率,同时这些基础概念在不同模型中作为常见的量化因子。市净率(Price to book ratio即PB),指的是每股股价与每股净资产的比率。《基础知识不简单之市净率.pdf》这篇文章一一讲述了市净率的基本定义和公式,以及其包含的经济学意义和具体应用。在文章的最后,作者也通过python调取BaoStock中证券的市净率数据筛选符合要求的证券(具体代码见文章)。

大阳线和大阴线(2018-10-31)

阳线和阴线是耳熟目详的两个概念。市面上有不少基于阳线和阴线的选股择时策略,不少炒股能手也有自己长时间基于阳线和阴线总结的交易策略。《大阳线和大阴线.pdf》这篇文章不但介绍阳线和阴线的基本概念,量化准则,还详细描述了阳线阴线的一般应用规律。更为可贵的是,在这篇文章中作者计算了单个证券在某条应用规律下的胜出概率(如下图)。感兴趣的读者可以自己动手编写阳线和阴线的策略!

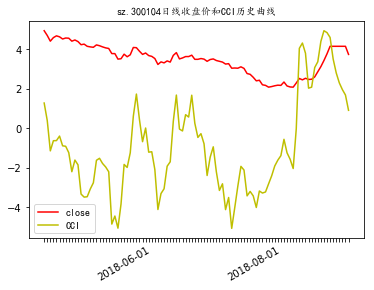

日线CCI的计算与展示(2018-10-30)

在之前的好文章里面,小编推荐了RSI,MACD和KDJ等指标。今天,小编给各位推荐一个常用的指标CCI。CCI指标,又称顺势指标,专门测量股价是否属于超买超卖类。《日线CCI的计算与展示》的作者用python调取BaoStock的数据计算出了证券每日的CCI指标值,并且绘图如下(为了将CCI指标和证券收盘价进行比较,作者将不同量纲的两个值转化为相似的数量级,即归一化)。同时,该文章也介绍了CCI指标的常用判断规则,例如“+100以上为超买区”,“—100以下为超卖区”等等。有对CCI指标感兴趣的读者,可以好好研究该文章。

Python实现RSI指标的超买和超卖信息提示(2018-10-29)

媒体文件:Python实现RSI指标的超买和超卖信息提示.pdf

RSI,即相对强弱指标,是由韦尔斯.怀尔德(Welles Wilder)提出的,是衡量证券自身内在相对强度的指标。相对强弱指数RSI是根据一定时期内上涨和下跌幅度之和的比率制作出的一种技术曲线,能够反映出市场在一定时期内的景气程度。因为投资的一般原理认为,投资者的买卖行为是各种因素综合结果的反映,行情的变化最终取决于供求关系,而RSI指标正是根据供求平衡的原理通过测量某一个期间内股价上涨总幅度占股价变化总幅度平均值的百分比,来评估多空力量的强弱程度,进而提示具体操作的。《Python实现RSI指标的超买和超卖信息提示.pdf》这篇文章不仅具体讲解了RSI指标的技术含义,列出了市场上的普遍规则,还通过Python实现了实现RSI指标的超买和超卖信息提示。下图展示了python绘画的RSI指标图。

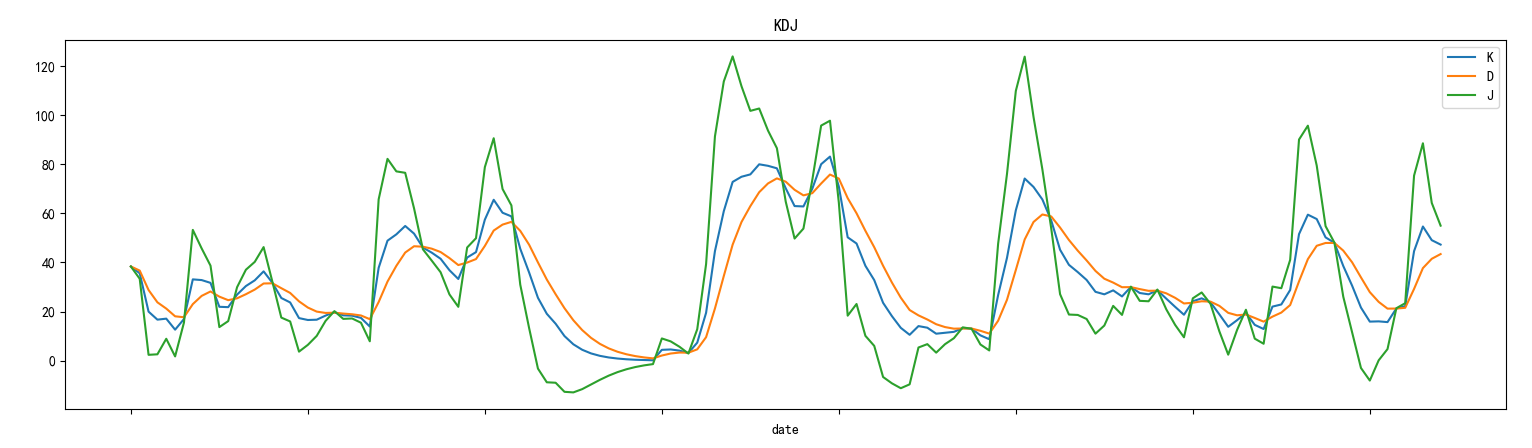

Python实现KDJ的超买和超卖信息提示(2018-10-26)

媒体文件:Python实现KDJ的超买和超卖信息提示.pdf

KDJ指标又叫随机指标,是一种相当新颖、实用的技术分析指标。它起先用于期货市场的分析,后被广泛用于股市的中短期趋势分析,是期货和股票市场上最常用的技术分析工具。随机指标KDJ是根据统计学原理计算K值、D值与J值,并绘成KDJ曲线图来研判股票走势。《Python实现KDJ的超买和超卖信息提示.pdf》这篇文章介绍了KDJ指标的具体计算方法和基本使用方法。在该文章里面,作者通过python调用BaoStock数据接口实现KDJ的金叉死叉信息提示,并且绘图如下。这篇文章值得喜欢研究量化指标的朋友好好收藏。

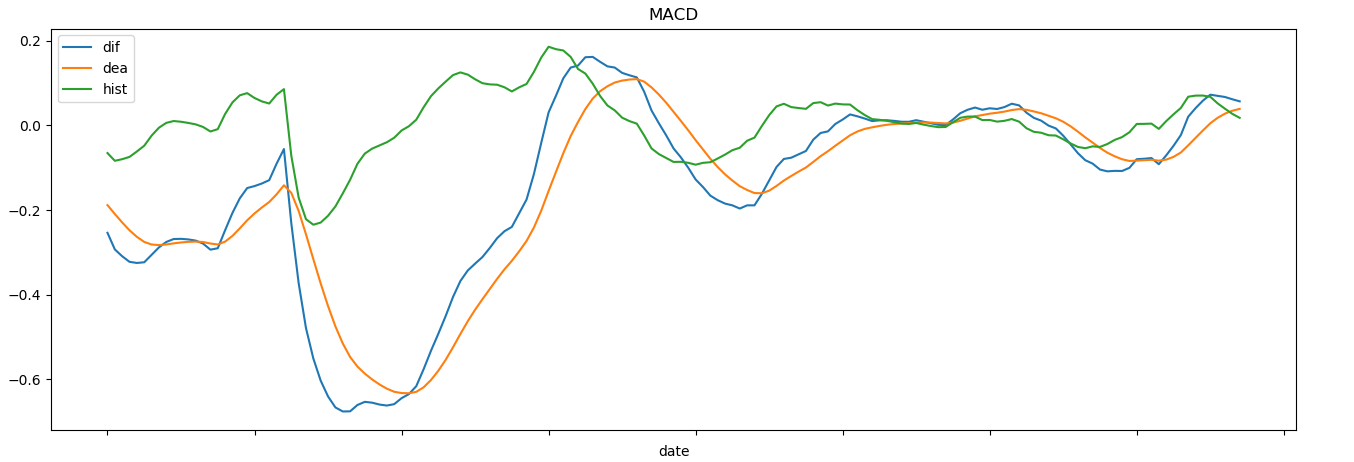

Python实现MACD金叉和死叉的提示(2018-10-25)

MACD,全名是moving average convergence/divergence,中文简称平滑异同移动平均线,或移动平均聚散指标,或指数平滑移动平均线。很多人肯定熟悉MACD这个指标及其基本应用规则,如MACD金叉,即DIFF由下向上突破DEA,为买入信号;MACD死叉,即DIFF由上向下突破DEA,为卖出信号。《Python实现MACD金叉和死叉的提示.pdf》这篇文章不但讲解了MACD指标的来源,基本公式,应用规则和指标缺点等等,而且通过python调用BaoStock接口实现了MACD金叉和死叉的提示。相信研究MACD指标的量化人员会喜欢上这篇文章。(下图展示了python绘画的MACD指标图)

Buffett's Alpha巴菲特的阿尔法(2018-01-10)

媒体文件:Hwz BUFFETT'S ALPHA 巴菲特的阿尔法-英文中文.pdf

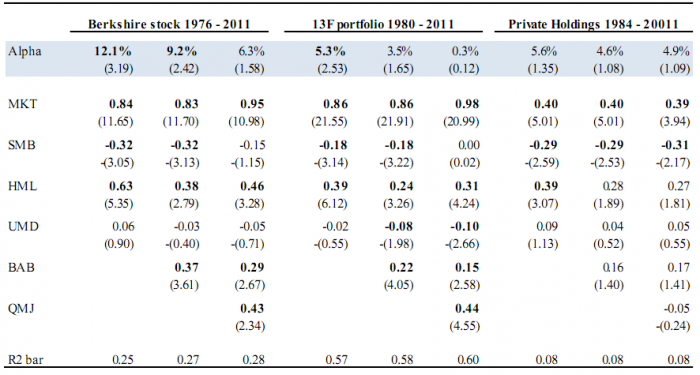

r𝑡 −r𝑡𝑓 = α+β1MKT𝑡 +β2𝑆𝑀𝐵𝑡 + β3HML𝑡 +β4UMD𝑡 +β5BAB𝑡 +β6𝑄𝑀𝐽𝑡 + ε𝑡

如表所示,我们对伯克希尔哈撒韦股票的超额收益r𝑡 −r𝑡𝑓,从13F申报中推断出的公开持有股票组合以及上述计算的私人公司组合进行了回归。 对于这些回报中的每一个,我们首先对市场收益率MKT进行回归。伯克希尔有一个beta不到一个和一个重要的alpha。我们接下来规模因子SMB,价值因子HML(Fama和French(1993))和动量因子UMD(Asness(1994),Carhart(1997),Jegadeesh和Titman(1993))的影响的标准因素。规模因子(SMB)是长期小库存和短仓大盘的策略。因此,SMB的正面负荷反映了买入小股票的倾向,而伯克希尔的负面负荷则反映出买入大盘的倾向。价值因素(HML)是一种购买公司账面价值与市值之比高股票的策略,同时卖出比率低股票。因此,伯克希尔的积极货币反映出购买股票相对于其市场价值具有较高账面价值意义的趋势。四个“标准”因素中的最后一个因素是动量因子UMD,这相当于在“跑赢市场”意义上的“买入”股票,同时缩短相对“下跌”的股票。伯克希尔在UMD上的微不足道的加载意味着巴菲特没有追赶他的股票选择的趋势。 我们的创新还分析了Frazzini和Pedersen(2013年)的“对赌beta”因子(BAB,Betting Against Beta),以及Asness,Frazzini和Pedersen(2013年)的“质量因子”(QMJ,“Quality Minus Junk”)。 BAB因子的反映了在逃避危险(即高β)股票的同时购买安全(即低β)股票的趋势。 同样,质量QMJ因素的反映了购买高质量公司的趋势,即有利可图,即公司高利润、高增长、高分红的公司(盈利能力、财务杠杆、信用风险、成长性、应计利润、beta等)(详见Asness,Frazzini和Pedersen(2013))。

广告位:

与某某机构合作、服务量化投资者。

与某某机构合作、服务量化投资者。